我国体外诊断行业有望迎来新发展

近年来,我国体外诊断(IVD)行业表现出强大的供应保障能力以及较高的研发水平,国内相关企业的IVD技术逐步得到市场认可。相信随着新兴技术的发展以及国产品牌自主研发能力的增强,我国IVD市场的国产化水平将进一步提高,部分细分赛道特别是前沿技术领域,有望迎来质的飞跃。

国内市场潜力巨大

得益于治疗手段的创新、创新标志物的发现,以及人口老龄化加速、疾病早筛等需求的持续增长,全球IVD行业稳步发展。众成数科数据显示,全球IVD市场规模已从2015年的566.8亿美元增长至2019年的688.1亿美元,年复合增长率约为5%;预计到2030年,该市场规模将达到1302.9亿美元,2019—2030年年复合增长率约为6%。

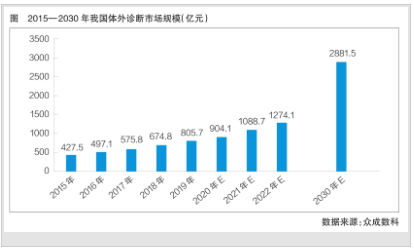

众成数科数据还显示,目前,全球IVD市场区域发展不平衡,按照2019年全球IVD市场规模计算,欧、美、日、韩等发达国家和地区市场规模占比超60%,我国占比约为17.6%。由于发达国家和地区的医疗服务体系相对成熟,其市场规模整体增速趋缓,而以我国为代表的新兴市场潜力巨大。2015年,我国IVD市场规模为427.5亿元;2019年,该市场规模达805.7亿元,年复合增长率为17.2%;预计到2030年,我国IVD市场规模将达到2881.5亿元,在全球市场规模的占比将提升至33%,有望成为全球最大的IVD产品消费国(详见图)。

细分市场国产化率亟待提高

根据检测指标、标本以及检测原理的不同,I VD行业可分为生化诊断、免疫诊断、分子诊断、元素诊断、微生物诊断、尿液诊断等众多细分领域。其中,目前前三者在我国医疗机构应用较广泛。

我国生化诊断市场目前已趋于成熟,相关诊断试剂国产化率较高。在生化诊断相关产品中,生化分析仪器的技术要求较高,而诊断试剂的技术要求相对较低。目前,我国大部分生化诊断企业仍集中在诊断试剂领域。国内生化诊断产品主要生产商(如九强、美康、迈克等)已逐渐掌握该领域核心技术,并已基本实现从依赖进口到自主研发阶段的转变。然而,国产生化诊断仪器设备目前仍以中低端产品为主,高端产品市场仍由外资品牌主导,国产品牌占有率有待提高。另外,随着免疫诊断技术的不断发展,生化诊断市场份额增速趋缓。不过,生化诊断技术在特定项目的检测上具有时间和成本优势,因此不会被完全替代。

近年来,免疫诊断成为IVD行业增速最快的细分领域之一,市场占比不断提升。其中,化学发光免疫分析技术因具有灵敏性较高、特异性较强等优点,已逐步取代酶联免疫法,成为免疫诊断市场的主流技术之一。值得关注的是,磁微粒化学发光免疫分析技术能够对抗原或抗体进行更充分的包被,且在外加磁场作用下,可以全自动化清洗未结合物质,从而大幅提高检测灵敏度和检测效率,是目前较先进的免疫诊断技术之一,并逐渐成为国内化学发光产品企业研发的重点方向。

目前,我国分子诊断市场正处于快速起步阶段。分子诊断技术现已广泛应用于产前筛查以及传染病、肿瘤诊疗等领域。新冠肺炎疫情暴发以来,在新冠病毒核酸检测工作开展过程中,聚合酶链式反应(PCR)起着重要作用。此外,现阶段为人们所熟知的基因测序技术,也属于分子诊断的范畴。由于分子诊断仪器和试剂研发成本与技术壁垒均较高,采用基因芯片、第二代测序(也称为高通量测序)等技术的相关高端产品目前几乎被外资品牌垄断。

值得关注的是,我国IVD领域核心零部件、原材料的进口依赖度目前仍较高。众成数科数据显示,2018—2021年,我国IVD产品进口额逐年增长,且近3年来的进口额均在1000亿元以上。进口产品主要集中在IVD领域高端仪器、核心零部件和原材料等上游行业,包括抗原、抗体、辅酶、酶底物以及基因测序仪等。